השאלה המוצגת בכותרת נראית לכאורה הזויה, אולם הבה ונבחן בכובד ראש את ההתנהלות האנושית.

תום סוייר בספר הבלתי נשכח של מארק טוויין מקבל מטלה מדודתו לצבוע את הגדר. המטלה לא אהובה עליו במיוחד אבל הוא אינו לחמוק ממנה. בצר לו הוא מוצא דרך. הוא מצליח לגרום לחבריו להאמין כי אין דבר אהוב עליו יותר מאשר צביעת הגדר ומי שירצה ליהנות מצביעת הגדר, יצטרך לתת לו משהו. מהר מאוד מתמלאים כיסיו בחפצים שונים אותם משלמים החברים בתמורה לזכות לצבוע את הגדר.

תום סוייר מצליח לגרום לאנשים לחשוב שעבודה שיש לשלם עליה היא בעלת ערך שהם צריכים לשלם על הזכות הזאת. אנשים מבוגרים משלמים אלפי דולרים על הזכות ללבוש בגדים מסורבלים, לזחול בבוץ ולירות מכלי נשק, כאשר במרחק לא גדול מהם, באי חשק מופגן, אותה מטלה בדיוק מתבצעת באי חשק מופגן, על ידי חיילים שרק סופרים את הימים עד גמר השרות שלהם.

בניין שעומד ללא ביקוש הופך להיות אטרקציה רצויה רק כי שני סלבריטאים החליטו לנטוע בו את משכנם. דונלד טראמפ מחלוצי התובנה הזאת הצליח למכור דירות בבנייניו במחירי עתק שכיסו את שאר הכישלונות הפיננסיים והעסקיים שלו ואחריו ניסו לחקות אותו יזמי נדל"ן רבים תוך ריצה נואשת אחר סלבריטאים על מנת שיתחברו לפרוייקט ויעלו את ערכו הנתפס.

אנשים מתייחסים בחשדנות מוצדקת למבקרי אומנות, את אלה מתמוגגים ממריחות צבע על בד או מיצגים המורכבים מכמה עמודי עץ וחוטי ברזל ביניהם בשם איזו קונספציה בלתי מובנת ורק חסר הילד שיקרא כי המלך הוא ערום. אבל מי יקבע איזו יצירת אומנות שנראית לנו מוזרה במקרה הטוב תהפוך להיות יצירת מופת בעלת ערך גבוה. מי יכול לנחש איזה מבין האומנים יהפוך להיות נחשב והיצירות שהשקענו בהן סכומים קטנים יחסי יהפכו להיות בעלות ערך?

התשובה לשאלות האלה נעוצות בתחומים הנמצאים בין פסיכולוגיה של המונים לבין סוגיות הנוגעות ליחסי ציבור. כאשר יצירה אומנותית מתקבלת על דעתם של האנשים הקובעים כבעלת ערך, היא מתחילה לקבל ערך. כישוריו של האמן ביחסי ציבור יהיו מכריעים בהתפתחות חשיבות עבודתו.

האם כל ההשקעות הן מהסוג המתואר, האם אין ערך כלכלי אמיתי לחברות?

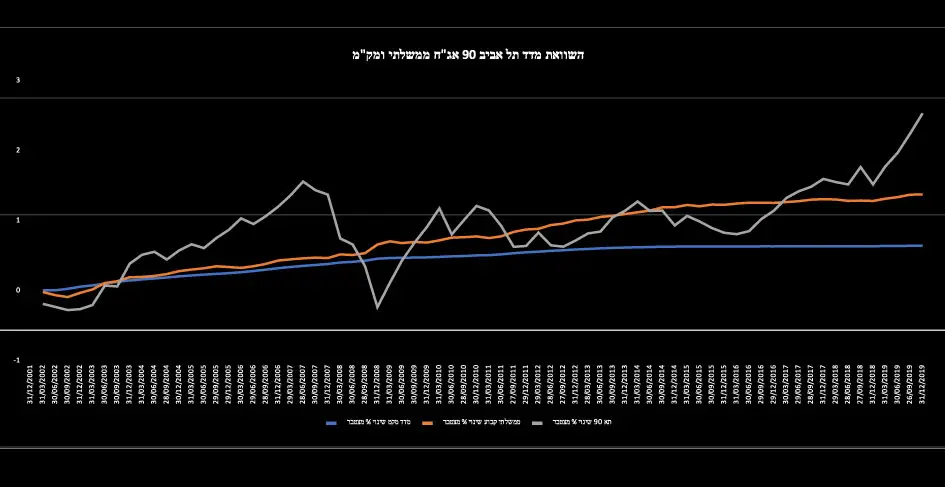

גם התשובה לשאלה הזאת אינה פשוטה. נפילה של שערי מניות לעיתים בתוך פרק זמן קצר, בעשרות אחוזים או לעומתן עליית שערים ניכרת, אינה ניתנת להסבר תמיד על בסיס ערכים כלכליים נטו כמו גם לא על בסיס שינויים שחלו במחירי המוצרים. ניתן לראות בהן ביטוי להלכי רוח ופסיכוזות שאינן שונות במהותן מבהלת הצבעונים בהולנד או בועת הים הדרומי שקרו בשלוש מאות השנים האחרונות כחלק מההיסטוריה המתהווה של השווקים הפיננסיים.

האנליסטים "הדגולים"

יש מי שיאמר, ניחא שהאדם הפשוט באמת אינו יודע לתת ערך למנייה, אבל האם גם האנליסטים בעלי התארים שכל ימיהם עוברים עליהם בניתוח של חברות, גם הם אינם יודעים לתת ערך?

התשובה היא גם כאן פשוטה למדי. בדרך כלל, לא!

האנליזה אינה מדע יותר מאשר האסטרולוגיה. תחושות בטן, אהבות, שנאות, היסטוריה של כישלונות, טעויות מקריות, כל אלה משמשים בערבוביה בעבודת האנליסט. עובדה היא כי מניות רבות מקבלות מחירים שונים על ידי אנליסטים שונים וכי לאחר קרות אירוע אנו מקבלים התאמות חריפות בשערים, תמיד כמעט בדיעבד. אילו האנליזה היתה אכן מקצוע מדעי, היינו מקבלים תחזיות טובות יותר והומוגניות יותר. העובדה היא שהאנליזה דומה יותר לציור ספק מודרני ספק אימפרסיוניסטי. ציירים שונים יציירו את אותו נוף בדרכים שונות.

האם בדרך כלל לא אומר שיש מקרים שבהן התשובה היא כן?

ייתכן מאוד יש מקרים בהם אנליסטים או "משקיעי ערך" מצליחים לייצר תשואה עודפת על ידי בחירה מוצלחת מעל הממוצע של שוק הייחוס. גם משקיעים או אנליסטים מוצלחים אלה טועים ולא מעט, אולם הממוצע שלהם מבוסס על עבודה קפדנית של אנליזת שוק מקיפה, הבנת מגמות ברמה גבוהה יותר מאשר מקביליהם ובפרט אי נכונות ללכת אחר הלכי רוח בשוק ההון, שכן הלכי רוח מובילים תמיד לממוצע ולמטה ממנו.

מה בכל זאת יכול לסייע בידינו בבואנו להשקיע

התשובה כאן מסתמכת על העבודות של חוקרי המימון, שבדרך כלל מודים כי היכולת לומר משהו בעל ערך על היכולת להשיג תשואות מעבר להתנהגות השוק עצמו היא זניחה. במידה מסוימת יש תמיכה בגישה שמרנית: לקנות תיק מניות של חברות שמשלמות הרבה דיבידנדים ורוכשות בחזרה את מניותיהן כלומר מייצרות תזרים חיובי לבעלי המניות. התיק הזה לא יישאר למעלה כשהשוק ירד, אלא ירד עם השוק , אבל לאורך זמן ייתן תשואה טובה יותר מתיקים אחרים. כלומר אם ממוצע השוק ייתן 9% לאורך השנים, נצפה כי התיק הזה ייתן 11% לשנה לאורך השנים.

אז אם העניין כל כך פשוט, מדוע בכל זאת המשקיעים אינם מצליחים להגיע אפילו לתשואות הללו, שלא לדבר על תשואות מצוינות לאורך זמן של 15% למשל על ידי לקיחת הלוואות והשקעה באסטרטגיה המוצעת דלעיל.

גם כאן האשם הוא באופי האנושי

למרות העובדות שהוכחו שוב ושוב, אנשים מעדיפים להסתמך על הבטחות ועל מצגי של מאחזי עיניים המבטיחים להם יציאה וכניסה בעיתוי טוב לשוק. ההבטחות דומות להבטחות יכולת לנבא את מהלכו של גלגל הרולטה והעובדה שמאן דהו הצליח פעם אין זה מצביע על כישורי חיזוי מיוחדים.

הסתמכות זאת על הבטחות גורמת לאנשים לנסות ולנחש את מהלך השוק ולא לבנות אסטרטגיה המבוססת על ערך מניות. אסטרטגיה זאת גורמת למכירות שלא בזמנן של מניות בעלות ערך רק כי התחילה מגמת ירידות בשוק ואדם מנסה לצאת "מבעוד מועד" או לחלופין, מימוש תיק מניות לאחר תקופה עלית מבלי לשים לב כי מנית מסוימות טרם מיצו את הפוטנציאל שלהם.

אולם, יש אלה המצליחים בכל זאת להכות את השוק. הם בודדים והם מיוחדים ולעיתים אף קשה לדעת מי הם מפני שהם בהכרח אינם משכירים את שירותיהם לכל דיכפין. העניין הוא שהצמדות לעקרונות הבסיסיים של ערך ולהימנעות מניחוש תנועת השוק, עשויה להביא אותנו לממוצע השוק ואף כאן יש הישג גדול מפני שממוצע השוק מורכב מאלה שנמצאים מתחת לממוצע ומאלה שנמצאים מעל הממוצע. ואם נצליח להיצמד לממוצע, לפחות נבטיח כי טעויותינו לא יובילו אותנו אל מתחת לממוצע.