לאחר שיעורים קודמים באינטואיציה של הסתברות וסטטיסטיקה, להלן סיפור שיבדוק את מידת הבנתנו:

אדם עלה למטוס ובבדיקות הביטחוניות מצאו אצלו פצצה.

לאחר שתחקרו אותו והבינו שהוא לא באמת התכוון לפוצץ את הפצצה במטוס, ואין לו כל קשר עם רדיקלים איסלאמיים, שאלו אותו, אז מה הסיבה שהעלית איתך למטוס פצצה?

האיש ענה: קראתי שהסיכוי שתהיה פצצה במטוס הוא 1:000, אבל הסיכוי שיהיו 2 פצצות במטוס באותו זמן, שיועלו על ידי 2 אנשים שלא מכירים אחד את השני, הוא רק 1 ל- 1:000,000….

מאחר ואני לא מכיר אף אחד מהנוסעים האחרים, העליתי פצצה שלא תתפוצץ, אבל הקטנתי את הסיכון שביחד איתה תהיה עוד פצצה, שיכולה להתפוצץ, ל- 1 למיליון. בסך הכל רציתי להגדיל את הביטחון שלי.

מאורעות סטטיסטיים בלתי תלויים הם כאלה שלכל אחד יש הסתברות עצמאית להתרחשות. למשל אם אנחנו רוכשים שני כרטיסים של הגרלה מתוך 1,000 ויש סיכוי של 1:10 לזכות בפרס כלשהו. הסיכוי ששני הכרטיסים יזכו גם יחד הוא 1 ל-100. מאידך, אם כמו במקרה של המטוס, האיש מקבל מראש כרטיס מסומן, שידוע שהוא זוכה, הסיכוי שלו לקנות כרטיס נוסף שיזכה אף הוא, עדיין יהיה 1:10.

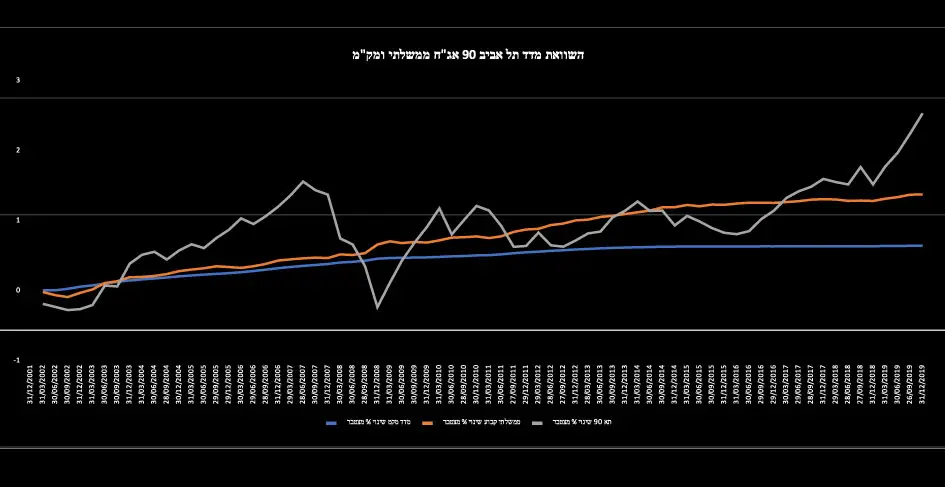

עולם ההשקעות תלוי בפיזור סיכונים. היכולת לפזר סיכונים מותנה ברכישת השקעות שאינן תלויות זו בזו או שהתלות ביניהן חלשה. כלומר שכאשר נייר ערך אחד עולה, השני יכול לעלות, להישאר במקום או לרדת. ככל שיש יותר השקעות שאינן תלויות זו בזו, כך רמת הסיכון עשויה לרדת עד לגובה מסוים, שמתחתיה היא לא יכולה לרדת יותר מסיבות מתמטיות. במקרים נדירים מאוד, ניתן להוריד את הסיכון לאפס על ידי השקעות שיש להם התנהגות הפוכה במדויק, כלומר כשאחת עולה השנייה יורדת ולהפך. הורדת הסיכון הזאת בדרך כלל, גם מנטרלת את הסיכוי להשיג תשואה, אבל על כך בשיעור אחר.

ההנחה היא כי בממוצע כל המניות למשל, יעלו בשיעור של כמה אחוזים מידי שנה. כמובן בממוצע, שכן יש שנים של ירידות ולעיתים הירידות מתמשכות, אבל הפיזור יכול להבטיח לנו את הממוצע, תוך שלא ניקלע לירידות חדות מדי שנובעות ממנייה בודדת. גם אם אנו מאוד מאמינים בניתוח שלנו, יש גורמים שאיננו יכולים לצפות אותם ובמקרה קיצון, מנייה בודדת יכולה להימחק לחלוטין, כך שאם לא נפזר היטב את ההשקעות שלנו, אנו עלולים ליפול בשל מיעוט המניות שבחרנו בצורה לא מוצלחת, בגלל גורמים אקראיים.

חשוב להבין כי כמות המשתנים שקובעים את מחיר המניות, היא גדולה מכדי שנוכל לקחת את הכל בחשבון ולכן גם גדולי המשקיעים לא מצליחים לנבא באופן מושלם.

ההבדל בין משקיעים אגדיים כמו וורן באפט ופיטר לינץ' לעומת אחרים, היא העובדה שאחוז הקליעות למטרה שלהם גבוה יותר, אבל גם אצלם זה לעולם לא יהיה 100% בשל הגורמים האקראיים שנמצאים מחוץ למסגרת של כל ניתוח אפשרי, לפחות ברמת יכולת עיבוד הנתונים הנוכחית של העולם.

אז אחד הכללים החשובים שאנחנו יכולים לאמץ לעצמנו הוא לפזר את ההשקעות שלנו בין מספר סוגים של השקעות המושפעות ממרכיבים שונים בכלכלה וככל שניתן, שלא יהיו קשורים אחד בשני.

קיימת גם גישה שונה שמייצג האיש שכתב את הספר על "הברבור השחור" או בשמו המקורי – "תעתועי האקראיות" – ד"ר נאסים טאלב. הוא טוען שמאחר ואיננו יודעים באמת מה הסיכון, כדאי להשקיע 95% באגרות חוב ממשלתיות נטולות סיכון ואילו את יתרת 5% להשקיע בהשקעות ספקולטיביות עליהם הוא מהמר ומקווה שהוא מנחש נכון. הוא טוען שבגישה הזאת הונו העיקרי מובטח ואז ההצלחות יכולות להפוך את ההימור של 5% להכפלת הסכום כלומר, עוד 5% ואולי גם פי עשרה במקרים קיצוניים. (תחשבו לרגע על מישהו שקונה מניות שבגלל הפאניקה ירדו ממחיר של כמה עשרות דולרים לדולרים בודדים או אפילו לסנטים. נניח בנק אוף אמריקה שירד בשיא השפל למחיר של 3 $ כך שמי שהשקיע אז יכול לרשום 1000% על השקעתו עד היום. מצד שני, מי שהיה משקיע בג'נרל מוטורס או בגילת לוויינים, גם אחרי הירידות החדות שחוו, כל אחת בזמנה, היה מוחק את כל השקעתו.

אפשר לבחור בכל אחת מהגישות, אך בעבור הגישה של טאלב דרוש סוג של ידע לגבי השקעות בעלות פוטנציאל להפוך להיות רווחיות במיוחד, בצד הסיכון שהן תמחקנה לחלוטין. במקרה של הפסד, הוא מגודר ב 5% ואז מתחילים מהתחלה ומישהו ביש מזל, יכול גם להפסיד בתקופה הבאה, עוד 5% מכספו.

בכל אופן גם לאחר שאמרנו את זה, בשיעורים הבאים נצטרך לעסוק גם במה שנדמה לנו שקורה, לעומת מה שקורה באמת. האם תפיסת המציאות שלנו היא אותנטית או מוטה ומה המשמעות לגבי ניהול השקעותינו.